黃金基金,GDX,GDXJ

雖然我買黃金基金,也買GDX,考慮買 GDXJ ,但我有義務和大家分享其中的風險,

我認為,不習慣做股票,或跑得不夠快的人,可能也要考慮風險喔

以下引用畢德歐夫的三篇文章,請自行判斷

講到投資黃金,大多數朋友會想到的是「黃金基金」。

甚至當我們與朋友解釋

「黃金基金是買金礦公司股票,不是買黃金」時,

許多朋友仍會露出訝異的眼神。

(可見基金公司行銷有多成功)

是的,黃金基金是投資金礦公司的股票,不是投資黃金。

但是每當黃金大漲時,

黃金基金的漲幅卻有過之而無不及。

這也讓很多朋友對黃金基金難以割捨。

所以我們真的要捨黃金而投資「黃金基金」嗎?

我們讓歷史來說話。

為了方便比較績效,

畢德歐夫團隊成員Stark這邊不用黃金基金,

而是用性質相似的「金礦類股ETF」(股票代號:GDX)來作比較。

GDX是在2006年誕生的,

而剛好2006年~2011年底時,

黃金出現了難得一見的大多頭。漲了數倍之多!

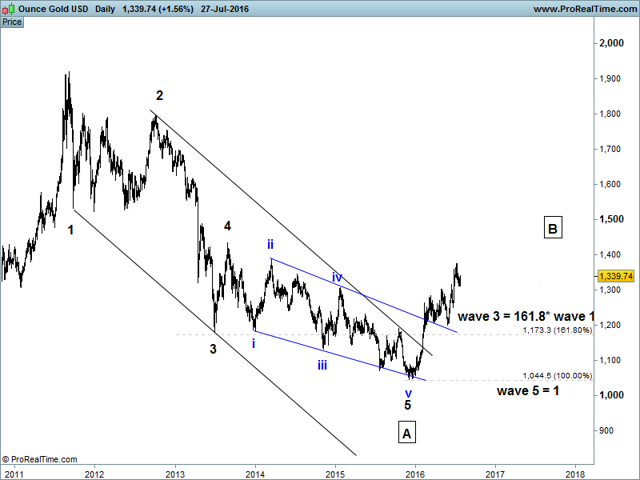

上圖為黃金期貨月線圖(點圖可放大觀大)

那麼,同樣的時間投資金礦類股ETF,能夠賺更多嗎?

答案是:不行。

什麼?這是怎麼回事?

原來中間經過了一個金融海嘯。

當股市大空頭來臨時,

不管你什麼類股,只有跌多和跌少的差異而已。

金礦類股也不例外。

但是,黃金本身卻不受影響。

甚至黃金總是能夠逆向抗跌,

因為黃金是亂世之財,越動亂越值錢。

我們單獨把金融海嘯期間(2008年1月到2009年3月底)拉出來看,

就發現這段時間黃金小漲了6.39%,金礦類股卻下跌了25.1%。

雖然打敗大盤,比S&P500跌得少(大盤下跌44.87%),但還是賠錢。

(可點圖放大)

所以我們得到一個結論:

「股市不好,就算黃金好,金礦類股也一樣不行。」

畢竟當世界發生危機時,黃金會被追捧,而股票會被拋棄。

金礦股雖然是賣黃金的公司的股票,

但畢竟還是股票!這個重點請一定要記下!

股市讚、黃金爛的時候,金礦類股表現?

那麼如果「股市很好、黃金不好」金礦類股表現會怎樣呢?

我們可以來看看2013年的表現。

2013年應該是近年來股市最優秀的年頭。

當年美股的S&P500指數,上漲了28.45%非常亮眼。

這麼承平的時期,黃金就退場了...當年下跌了27.17%。

那金礦類股ETF呢?

GDX下跌了52.51%...比黃金還慘很多。(可點圖放大)

所以金礦類股要上漲,

得要同時滿足「股市不差、黃金也漲」兩個條件才行。

就像2010年,還有過去一年。

過去一年來股市不差(但也沒多好),黃金也漲了22%。

GDX就上漲了111%,非常驚人!

上圖為過去一年來GLD與GDX還有大盤SPY的比較(可點圖放大)

為什麼會這樣?

因為黃金就只是黃金。

但金礦類股,卻仍然是股票。

股票的漲跌除了跟營收有關之外,

跟大環境也非常有關係。

只要空頭來襲,公司業績再怎麼成長都會跌,頂多跌比較少;

但是大環境好的時候,業績不好也一樣漲不上去。

所以當空頭來臨,

大家害怕持有股票、擁抱黃金時,

金礦類股就會被當成股票來拋售,

就算它的每股盈餘上升也一樣。

下圖是金礦類股ETF當中持股比例最大的巴瑞克黃金公司(股票代號:ABX),

於2008年的年報可看到,

2008年的調整後每股盈餘其實比2007年好上許多。

但是股價仍然下跌。

年報指出年盈餘年增60%

其實不只金礦類股如此,所有股票都一樣。

金融海嘯期間,不管每股盈餘再怎麼成長,股價依然直直落。

跌多跌少的差異而已。

就連後來的美股明星-蘋果,也是如此。

下圖是2008年的蘋果年報(可點圖放大)

可以看到在2008年蘋果的每股盈餘比2007年成長了36%!

但是當年的股價卻跌掉了57%。

這就是所謂的「股災」。

那麼當股市不差的時候呢?

大家就開始拿放大鏡來檢視業績成長了。

再次以巴瑞克黃金公司為例,

他們在金融海嘯復甦後面臨了尷尬的處境。

就是開始增加礦派、增聘人手。

結果黃金真的漲上去了,

但他們的開採成本也漲上去了。

2012年,金價掉了下來,

但削減成本卻不像金價下跌那麼容易。

所以每股盈餘自然不漂亮,股價也就掉了下來。

下圖是2013年的巴瑞克黃金公司年報(可點圖放大)

可以看到2013年的開採成本比2011年還要高,但黃金高點早已過了..

所以在2013年股市高漲的時候,它不漲反跌。

今年漲幅最耀眼--金礦類股。未來呢?

而來到今年巴瑞克黃金公司的開採成本已經降下來了。

但今年的金價上漲、股市又不差,

難怪公司股價會漲翻天。

(巴瑞克黃金公司ABX過去一年的漲幅高達183%! )

下圖是2015年巴瑞克黃金公司的年報(可點圖放大)

開採成本已經逐年遞減了。

那麼未來金礦類股還會持續上漲嗎?

只要金價持續上漲、美股持續創歷史新高、

金礦公司的成本依然能維持現狀的情況下,

那金礦類股就會繼續上升!

畢德歐夫專欄在2013年4月底5月初這兩篇文章:

黃金長線熊來臨,別人不告訴你的黃金礦業股操作(上)

黃金長線熊來臨,別人不告訴你的黃金礦業股操作(下)

當時黃金價位1450美元左右,

雖然已經從高點下滑許多,

但黃金長線熊來臨趨勢不易改變,

後來黃金在1050才止跌,波段跌幅將近3成。

上圖為黃金期貨週線(可點圖放大)

操作者不可能掌握到每一個起漲或起跌點,

甚至連轉折點都不容易作對。

金礦類股要漲,必須要符合兩個條件:第一黃金漲、第二股市漲或盤局。如果你真的看好黃金,穩健的作法就是去買進黃金現貨或者GLD。對於初學者來說,直接操作金礦股(或黃金基金)並不是個好選擇。

回覆 金正夯:雖然我買黃金基金,也買GDX,考慮買 G...

黃金長線熊來臨,別人不告訴你的黃金礦業股操作(上)

4/12這一天,剛好是畢德歐夫團隊成員Anson從美國回到台灣的日子,

一下飛機就電話來討論對於黃金大跌的議題...

4/12黃金單日跌幅約4%,這還不是最可怕的...

隔了個週末假期也就是4/15(一)單日下跌9.3%,每盎司下殺140塊美金。

這簡直就是黃金多單的大屠殺。

兩天的幅度下跌了將近14%,這個走勢絕對不單純,

很可能是個具有歷史性意義的轉折,

台灣媒體紛紛用「黃金大崩壞時代來臨」之類的聳動標題,

不只是台灣投資人,全球投資人也在問...貨幣不是還在狂印嗎?

黃金應該是最保值的商品吧?

據彭博社的數據指出,

目前全球ETF持有黃金部位再降至2,406.16公噸,創下去年8月以來新低,

全球ETF黃金部位已連9週下降,光是今年首季就劇減6.9%,

創2004年以來單季最大減幅。

這就是為什麼黃金熊來了的關鍵原因...

畢德歐夫團隊將帶各位讀者一步步發掘這其中的脈絡。

「黃金」十年不只是口號

黃金堪稱是過去十幾年最穩定上漲的資產類別,

走了十幾年的多頭,有圖有真相,來看一下過去十年的黃金月線圖(截至2013/4/23)。

(可點圖放大)

特別在美國採取「量化寬鬆」(瘋狂大印鈔)之下,

這幾年黃金的走勢幾乎呈現仰角45度在走升,在低利環境下,

迷人的報酬率自然吸引眾多投資人,在台灣方面,

我們從各家銀行陸續開辦黃金存摺不難發現此現象。

但黃金的上漲原因為何呢?隨著黃金的價格持續上漲,風險也逐漸提升,

影響黃金走勢的因素:

由於黃金並不適用於工業用途也不具備生產特性(簡單說就是不會有任何利息),

那為什麼市場想要投入資金在黃金呢?

我們歸納出幾個影響黃金價格預期的因素:

(1)通貨膨脹預期

(2)避險作用

(3)美元資產的強弱

上述的幾個面向有個共通點,都建立在對於大部分資產,

特別是紙幣會大幅貶值的觀念,於是黃金成為堅信這觀念的投資。

我們回溯這幾年的時空環境:

金融海嘯之後的投資環境大幅改變,

在股市仍待復甦、美元弱勢情形下,

市場資金紛紛找尋最具有收益的商品,也就是黃金。

由於美國大量印鈔,造成市場對於整體通貨膨脹的疑慮;

加上歐洲債務問題始終無法擺平、美國公債最高等級的信評遭降評,

市場出現前所未見的恐慌;

最後則是近年來以美元為基準的標的由於寬鬆政策的預期大量資金流出,

黃金在這些天時地利與人和創下歷史天價。

有人比你更早離場了

有玩過德州撲克的朋友都知道,當手上的持牌沒有勝算時候,

便會「蓋牌」(fold),因為即便後頭有利潤,但風險升高之下,

還是要做最有把握的決定。

盲目地跟牌如同在交易市場裏頭一味地追高,將會成為最後的那隻老鼠。

下圖是黃金三年的週線圖(截至2013/4/23為止)可點圖放大

過去上升趨勢線在2011年底正式跌破(如上圖所示),

對於一個穩定上漲的資產而言,

破線後無法迅速站回代表市場已有人認為此標的原先上漲理由難以維持,

便出脫手中部位。

如同圖中看到的,黃金跌破趨勢線後反彈無力無法站回,這時已成為高風險商品。

(因為就算回跌,現在還是歷史高檔價格)

道瓊多頭屢創新高,市場資金何需迷戀黃金?

上圖是一年的日線圖,(可點圖放大)

不難推測近一波的漲勢都建立在「市場期待的QE3」,

也就是上圖突破紅色框框處,而高點就在QE3宣布那時候(紅色箭頭處),

之後便一路往下,雖有反彈但始終無法過高,

黃金已經走了十幾年的多頭,

而股票市場的強勢終於讓囤積在此的熱錢撤出,

巴菲特曾這樣形容黃金:

「你可以愛撫它、擦亮它、凝視它,

但我寧願押注生產事業獲得比這種什麼都不生產的東西更好的報酬。」

如果你持有黃金,價格不漲不跌十年,

實際上你是虧損的,虧損了什麼?

十年的定存報酬率,以及這十年來世界的經濟發展。

你將會全都錯過。

這就是為什麼巴菲特會說出這樣經典的話語。

會關注黃金的三種人

1.投機的短線客

2.認為美元會崩壞的人(包含認為世界會動亂的人)

3.準備要結婚金飾的新人

事實上如果讀者你真的看壞這個世界,

認為這個世界要發生大動盪。(例如北韓飛彈炸毀南韓,又炸到台灣)

大家都要開始大逃難的話,

那你應該帶著「黃金現貨」,會是最正確的...

例如:金條、金飾、金元寶、金項鍊、以及你的金牙。

至於你存在銀行的「黃金存摺」,

別鬧了,炸彈都炸到台北市了,

你還在銀行櫃台排隊領出你的黃金嗎?

畢德歐夫與Anson最後討論出來的最佳解如下:

1.如果你是喜歡黃金這種飾品>請買實體黃金

2.如果你認為台灣會發生戰爭>請買實體黃金

3.如果你認為通貨膨脹會買不到麵包>請買實體黃金

4.如果你就是個投機客(別不承認)>請買黃金股票、期貨、ETF皆可

5.如果你認為世界會毀滅外星人入侵>那你買什麼都沒用

回覆 金正夯:雖然我買黃金基金,也買GDX,考慮買 G...

第一篇文章,是今年七月份寫的,後面這兩篇文章 "黃金熊市",是2013年寫的\

所以,要投入任何一個陌生的投資商品,都要仔細思考喔。

總結一句,黃基基金,GDX 等商品,必須 "股市不錯,黃金漲 " (像今年初到現在)才有好的獲利

黃金長線熊來臨,別人不告訴你的黃金礦業股操作(下)

主題分類: 美股交易室-畢德歐夫

上週的黃金議題讓大家有不少共鳴,

我們延續上週的文章,今天繼續討論黃金礦業股操作...

畢德歐夫團隊中的成員Anson對於金屬商品與原物料有不少的鑽研,

我們依舊透過簡單易懂的技術線圖以及清楚的分析邏輯,

來帶著讀者追蹤資金流向。

上週和各位讀者提到影響黃金價格的幾個因素:

(1)通貨膨脹預期

(2)避險作用

(3)美元資產的強弱

畢德歐夫團隊要和大家分享兩個觀點:

Fed的政策方向與油價。

量化寬鬆何時停?

很多讀者朋友問到「黃金在前年年底跌破上升趨勢線,但去年仍有一波漲勢,難道要眼睜睜錯過嗎?」

市場希望更多量化寬鬆(印更多鈔票)所以創造出更多的想像,

無論是通膨或是市場的避險,

然而這帖藥方對市場的效用愈來愈小,

特別是美國慢慢回到正常的經濟軌道上,

市場便開始預期印鈔票結束的可能時程。(例如今年下半年or明年上半年)

我們無法預測何時量化寬鬆會結束,但肯定的是規模會愈來愈小,邁向緊縮(升息)...

這也意味著Fed所訂定的標準已接近,美國的經濟將是另一番新局面。

那麼避險需求將降低,而過去弱勢的美元資產將慢慢重新吸引資金,

這部分近幾個月已明顯看出,這都限制了黃金上漲的可能。

油金好朋友

如同我們所說的影響黃金最大因素是通膨,而創造通膨的最大來源非原油莫屬,

我們如果要幫黃金找一位好朋友,原油自然是不二人選。(點圖放大)

圖一是2009年以來黃金和WTI(輕原油指數)原油的週線圖(截至2013/4/26該週收盤),

從價格的對應位置上來看,黃金與原油的價格呈現亦步亦趨的發展,

無論多空,原油走勢皆領先黃金發展,

如2011年五月原油的跌勢(左邊圈圈)已經先預告同年八月後黃金的轉折(右邊圈圈)。

近期原油價格已提前轉弱,故推測黃金難有往上空間。

歐巴馬任內近幾年不斷在能源政策努力,

美國本土的供給量大幅增加,不再只仰賴OPEC的產出,

原油短期內暴漲的機會大減,(但不代表不會溫漲,尤其是下半年)

這也是通膨短期內不會出現的很大原因,

黃金上漲的動力可能也會受壓抑。

黃金礦業公司表現會等於黃金本身嗎?

畢德歐夫團隊列出幾家龍頭採礦業供各位讀者朋友參考。

總部在加拿大多倫多,是全球最大的黃金生產商,

主要地區為北美,南美和澳洲地區。

最主要為黃金開採業務,其餘分別有銅、石油和天然氣等開採業務。

http://www.barrick.com/

Agnico-Eagle Mines阿哥尼可老鷹礦場 (NYSE: AEM)

總部位於加拿大魁北克的國際黃金生產商,最主要業務為黃金和煤炭的開採,

開採地區分布為加拿大,歐洲,南美洲等。

紐蒙特亦為全球黃金主要開採商之一,

開採地區為美國、澳紐地區、南美洲、印尼與迦納,

另外一項主要業務是銅的開採業務。

那些年我們一起投資的黃金採礦企業

很多看好黃金的投資朋友都會投資「黃金基金」作為資產配置的一部分,

這樣「感覺」應該就能夠賺取比黃金還要好的利潤,

事實上這些基金經理人去投資黃金礦業股票,效果並不會優於黃金本身。

用圖表解釋最清楚,讓我們將黃金、黃金礦業指數與上面介紹的幾家公司做個清楚比較。(點圖放大)

藍色線:黃金ETF (代號GLD)

黃色線:黃金礦業指數 (代號GDX)

棕色線:Agnico-Eagle Mines阿哥尼可老鷹礦場(代號AEM)

綠色線:Barrick Gold巴里克黃金 (代號ABX)

淺藍線:Newmont Mining Corp紐蒙特礦業公司 (代號NEM)

為了避免掉短期因素的影響,我們將時間拉長到十年。

圖二是過去十年黃金ETF與其相關產業的報酬率比較圖(截至2013/4/24),

這邊是團隊成員Anson為大家整理的幾個注意要點:

(1)黃金ETF這十年上漲205.67%,但其他標的卻是跟不上,

只有AEM這家公司的報酬率為正,但也只有黃金ETF的一半(上漲97.96%)。

我們可推論投資黃金ETF和黃金礦業公司不可劃上等號,

從圖中可看出黃金礦業公司的股價會因為黃金價格上漲被帶動,

但是大部分時間卻無法跟上漲勢,

而黃金下跌時候這些黃金礦業的跌勢卻更大。

我們試著查詢最近五年來黃金基金報酬表現:(點圖放大)

由上圖可知,這些投資開採黃金礦業的基金,非常團結的慘賠成一片,

但是奇怪的是黃金本身並沒有下跌,

這五年來還是上漲的,看看GLD(實體黃金ETF)的週線圖吧!(點圖放大)

紅色圈圈是5年前的價位,藍色圈圈是5年後的今天,

這5年來的持有者可以賺68%的亮眼報酬。

(2)另外眼尖的讀者也必定發現在圖二所標示的箭頭,

會發現黃金ETF和其他標的報酬率間距愈來愈大,

特別是這幾年黃金大漲,這些企業的股價卻是往下修正,

延續第一點的分析,黃金礦業股票與黃金走勢比例不對稱,是相對弱勢的。

(3)黃金礦業公司有開採效率的因素需要考慮,

雖然科技進步降低成本但由於黃金本身沒有生產性,

只能盡量再找出新的產地,探勘的成本反而會影響企業整體獲利。

(4)黃金礦業公司不只有開採黃金,

像我們介紹的企業中也有很多涵蓋其他貴金屬範圍,

全球需求與景氣的敏感性也都會影響股價。

如果你是投資「礦業的基金」,也就是企業本身不只是單純開採黃金,

如下圖這檔:(點圖放大)

由於「必和必拓」和「力拓」這兩家公司開採主要是鐵礦砂,

鐵礦砂這十年來價格是不斷大漲的。

所以這檔基金績效與黃金相關度是較低的,我們應該看的是下列這檔:(點圖放大)

這檔就是投資純黃金礦產公司的基金,

很明顯看到十年下來的報酬率遠輸於直接「持有黃金」,

所以畢德歐夫團隊對於黃金礦業股票是偏向熊市的看法不變。

一些分析和訊號都告訴我們黃金本身未來難以複製過去的漲勢,

那麼黃金礦業的股票勢必受影響;

配合上述分析讓我們知道這些採礦產業正面臨不同挑戰,

投資朋友操作上必須謹慎看待。

未來黃金價格來到低檔的時候,

請記住!直接買進實體黃金,或者GLD(黃金ETF)。

回覆 Ang:根據過去的經驗,完全認同這個觀點,很棒的...

此篇文章道盡背景(時間),人物(投資人心態),環境因素(整體經濟元素),每樣投資商品其屬性皆不同,投資前務必認清,商品價值經由市場交易謀合產生價格,影響價值因素,因為投資商品屬性不同產生不相同結果。然爾,最終影響商品價值不外乎~需求(市場),當環境好或壞情況之下,投資人通常為了保值也好避險也吧或增加利益種種目的,找最合適本身利益投資商品,當商品聚集很多投資人投資購買時,風險隨之變化升高,投資人通常大多都有預期心態,市場交易是隨時隨地因為很多某些原因,事件,突發事件產生改變。所以,投資人心態是非常重要直接影響獲利或虧損,往往因為市場交易震盪時,心情隨時起起落落,研判錯誤最後注定成為失敗者。任何投資皆有風險,謹慎評估擇優選擇。

回覆 金正好:說反向的話,是很傷人心的,我就到此為止了...

我可能還要再講清楚一點,

a. 如果股票剛大跌,黃金還未反應,金礦股會下跌

b. 等黃金反映了一段,金礦股才會跟上,所以在黃金大漲行情中 (即使全球股票跌),金礦股還很好的

投資標的

這幾天,黃金下跌--- 小量 --好事 -- 所以震盪在這兒

銀下跌 -- 大量 --- 壞事

Ddx 和 gdxj -- 中量 -- 有可能還要小修 (gdx 的 50日均線 29.03)

總結 : 黃金,多空未定,等 (不是我騎牆,是真的不知往上破,還是往下)

非農數據可能還比 Yellen 的發言重要 (ps. 昨天美國公布許多數字,ex. 房屋銷售,

都超乎預期的好,美股一下就開高了)

說不定,真如我朋友的預測,先突破1375 才會下來,但這對很多,看"黃金循環"的長多人士來說

似乎不是好事,因為漲太快,而大漲時間尚未到。

對黃金的預測,有景氣循環派,波浪派,基本面派.. 改天post 不同派別的說法 ....

以下有一篇很有趣的比較,請大家參考,不是說黃金走勢一定如此,但我就是這樣隨便看看,

有些人可能認為,這是垃圾文章,但多看一些他人的想法,也不錯 :

Andrew McElroy

Gold and silver traded into bubble territory in 2011, and this will affect them for a long time to come. As much as the movements of the precious metals are correlated, there are important differences in the cycles which could lead to a disconnect over time.

黃金和白銀交易在2011年進入泡沫,這將影響他們很長一段時間來。因為很多貴金屬的漲跌是相關的,而在循環中所產生的差異,可能導致不連貫。

Gold

Gold's (NYSEARCA:GLD) decline has not been as severe as many boom and bust cycles (e.g. oil], but the lack of a crash only delays the need to correct. There are further declines to come.

The four-year bear market of 2011-2015 completed the first leg down of the correction in wave "A".

金價的下跌一直沒有像許多"經歷繁榮和蕭條"週期的產品(如石油)那樣嚴重,但缺乏崩跌只會延遲修正的需要。所以,有進一步下滑的可能性。

2011 - 2015年的四年熊市完成了第一腳波“A”的修正下來。

This was a nearly perfect "impulsive" wave. Wave 1 and wave 5 were equal in size at around $390, plus wave 3 was the strongest, longest and was very near 161.8* wave 1. These are perfect ratios contained in a trend channel which was broken strongly when the trend completed. We are now in wave "B".

The big question is, what will wave "B" look like? All we really know is that it can't go higher than the 2011 highs, and it will eventually reverse into another decline for wave C; a classic ABC correction.

這是一個近乎完美的“衝動”浪潮。浪1和浪5是大小相等約為$ 390,此外,浪3最強,時間最長,是接近浪1的161.8。 當趨勢通道被打破時,裡面包含了一個完美比例當。我們現在在“B”浪。

最大的問題是,究竟“B”浪會長什麼樣子?我們真正知道的是,它不能去比2011高點更高,它最終將扭轉到另一下滑C浪; 一個典型的ABC修正。

This is the long-term framework, but we need more accuracy than that. We can look at the smaller time frames, but they are not always reliable, and I prefer to first look at historical precedence. Has gold ever been in a similar situation before, and what happened?

這是在長期的框架,我們需要更多的精準度。我們可以看看更小的時間框架,但他們並一定總是可靠,我以,我更喜歡先來看看歷史先例。黃金曾經在類似的情況之前,發生了什麼?

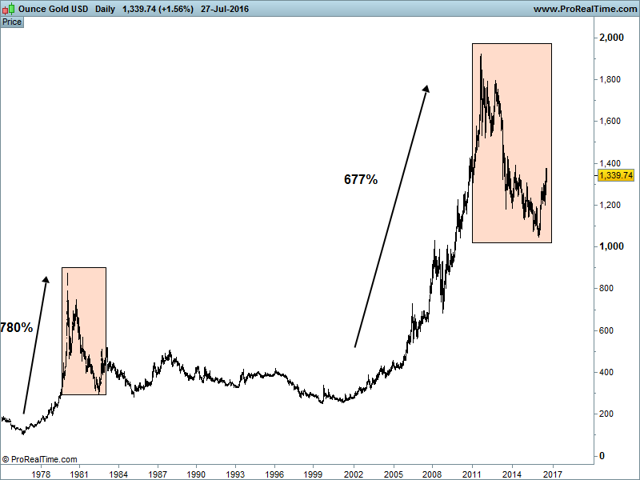

Gold has indeed been in bubble territory before with a +790% rally in four years from 1976 to 1980. The reaction to this rally has many similar traits to the more recent reaction in 2011-2015.

The above chart suggests wave "B" could be a long, protracted affair and a re-test of the lows is likely. This fits with post bubble price action; new trends take a long, long time to develop, and moves in both directions will likely be faded.

從1976年到1980年反彈 790%之前,黃金確實處於泡沫區 。這波漲勢有很多特徵都和2011 - 2015的漲勢很像。

上面的圖表顯示“B”浪可能是一個長期的,曠日持久的,所以再測一次低點是可能的。這符合泡沫後的價格行為; 新的趨勢需要很長很長的時間來發展,直到多空兩個方向都可能會逐漸消退。

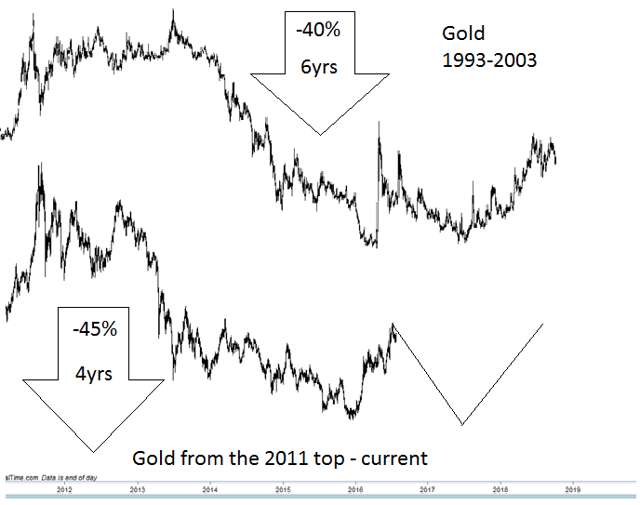

Further evidence comes from the price action of 1993-2003, a period with some similar fundamental drivers (strengthening dollar, crisis in Asia and a crash in oil).

進一步的證據來自於1993年至2003年的價格走勢,具有一些相似的基本驅動因素(美元走強,危機在亞洲和石油崩潰)的期間。

The structure of the declines has many similarities. And once the downtrend completes, there is a strong rally/short squeeze, which fades and gives way to a re-test of the lows. This is exactly what happened in 1982-1985 in the first chart.

Gold is notorious for fooling the majority of retail traders; it stays in a range for most of the time and only breaks when most have given up and lost interest.

跌幅結構有很多相似之處。而一旦跌勢結束後,有較強的反彈/軋空,之後,漲勢消退,再測一次低點。這是1982 - 1985年的第一個圖表中到底發生了什麼。

黃金是臭名昭彰,最愛愚弄廣大散戶; 它大部分時間都停留在一個範圍內,只有當大家都放棄了並失去了興趣,它才會突破。

回覆 Ang:首先要說的是這篇不是垃圾,而是非常有價值...

其實 ,破不破 1375 都沒關係 ,重點應該是 ,要是缺乏 slingshot (閃崩急彈 ……所謂探底回升) ,然後直接上升 ,會令很多人在旁邊等待 ,就會缺乏非理性追貨 ,長遠來說 ,動能會較弱 。問題是市場上錢太多,有錢的大戶,可能提早入場,買個保險。所以是否出現恐慌性的下跌,確實難說。其實現階段買不買,若以長遠來看 ,應是保險的選擇!況且 ,就算Sling Shot真的出現,亦可能一閃即逝,或真的來了 ,你反而怕了。就像美股一樣,錯失今年來兩次低位進場機會。只能眼睜睜看它漲。這也是 ,最近想進場人士 ,現在這麼在乎這次多空的原因 ,很希望它跌 ,但又怕它不跌 ,真有趣 !我有個朋友 ,星期一超興奮 ,認為它要破 1320 了 !現在每天問 ,破了沒 ?

回覆 Ang:確實有些人不愛,包括我,投資是依照每個人...

我自已是證券承銷商出身,這種投資心情,我自已的經驗分享

當我年輕靠單一薪水過日子時,會很希望買房買車,但銀彈不夠,故會重壓單支,短進短出,因為年輕,工作責任不大,也比較有空、有心情研究個股,但後來結果就是窮忙,而且常常斷頭

後來我年紀愈大,收入來源不只薪水,包括月薪,顧問收入,Pre IPO認股後,時間愈來愈忙,我根本沒精力短進短出,產業周期愈來愈短,投資工具愈來愈複雜,資訊愈來愈多,我只能返樸歸真,化繁為簡,而且我發現,唯有定期定額,或分批攤平停利不停損,細水長流,才能讓我賺錢

不筆戰,每個人的投資心態也不評論,謝謝 金姊的資訊分享