外匯天眼:26歲才投身交易市場的他,3年

交易圈子內流傳著這麼一句話:評價一位交易員是否專業的首要準則不是他的盈利水準,而是他的風險控制能力。

風險控制歷來都被視為職業交易員的必修課之一,很多著名的交易員也一直將風險控制作為交易決策中的重要指標。

而其中一種名為“1%風險準則”的風險管理法則,更是被眾多交易者追捧。

遵守這一準則,當交易員某日不在狀態或經歷嚴峻的市場環境時,資本損失將保持在最低水準,同時仍有獲得豐厚月度回報的可能。

海外交易員Donald Darwin就是1%風險準則的堅決執行者和受益者,26歲便投身華爾街的他,在作為交易員的頭三年中便取得了令人豔羨的業績,盈利超200萬美元。

交易初期,Donald也曾十分迷惘,曾在初涉交易的短短六個月便虧損數十萬美元。這令他十分煩惱和困惑,後Donald冷靜下來對自己半年的交易進行了梳理。

最終他發現虧損的重要原因不是因為其策略不當,而是自己忽略了風險控制的必要性。

近日他在接受記者採訪時公開了自己盈利的訣竅,除了自己扎實的操盤經驗之外,他尤其強調了自己對風險的控制,即始終貫徹1%風險準則。

下麵,就讓我們來瞭解一下這一準則的魅力所在。

01什麼是1%風險準則?

1%風險準則指的是每筆交易承擔的最大風險,之前研究過風險管理的交易者也將該規則稱為單筆交易風險。

在1%風險準則下,您每筆交易最多只能承擔交易帳戶資金金額1%的風險。

例如,如果您的交易帳戶資金為10,000美金,則每筆交易的總損失不得超過100美金(即10,000 x 1%)。

這是通過調整您的倉位大小來實現的,當觸發止損時,您的總損失僅相當於您交易帳戶的1%。

雖然在1%規則下,您的總風險不應該超過您交易帳戶的1%,但也可以冒更低的風險。您是否應該承擔低於1%的風險主要取決於您的倉位規模。

交易金額較高的交易員通常承擔的風險不到帳戶資金的1%,例如0.5%。

02為什麼要使用1%風險準則?

1%風險準則是為了避免單筆交易出現巨額損失而設計的,它允許您在交易中可以持續更長的時間。

Donald Darwin表示:

如果新手交易員遵循1%風險準則,他們中的許多人在交易一年後能夠開始獲得真正的盈利。當然,在承擔1%風險時,你應該同時為每筆交易設下1.5% - 2%的盈利目標。

在交易數天後,即便你的交易成功率在50%,也能獲得幾個點的回報。

然而許多外匯新手在剛開始交易時,更傾向於在單筆交易中冒險投入大量資金。這樣導致的後果就是,可能一次虧損或接連的虧損就會讓他們爆倉了。

爆倉後,他們會接到經紀商的追加保證金通知。在自尊心受到傷害的情況下,他們要麼避免為新帳戶提供資金,要麼做出情緒化的交易決策來返還損失的資金。

這就是為什麼很多新手無法穩定盈利的主要原因。

但如果他們遵循1%規則,在任何一筆交易中,只拿自己帳戶的一小部分冒險,他們的損失將會大大降低。

作為外匯交易者,我們無法控制下一筆交易的結果或市場走向,但我們唯一能控制的是我們所承擔的風險。

雖然說更高的風險意味著更高的利潤機會。然而,作為交易者,您的目標應該是控制風險並實現持續盈利。如果您想讓每筆交易的帳戶翻一番,去賭場可能會更快一點。

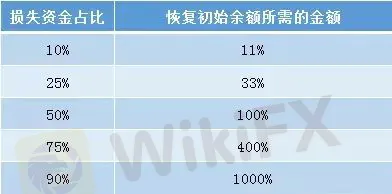

下表顯示了您在虧損部分資金後,恢復初始餘額所需的比率。

從上圖可知,損失10%的帳戶只需要11%的回報才可以達到收支平衡。然而,75%的損失需要400%的巨額回報才能恢復到您初始餘額。

03風險報酬比和單筆交易風險

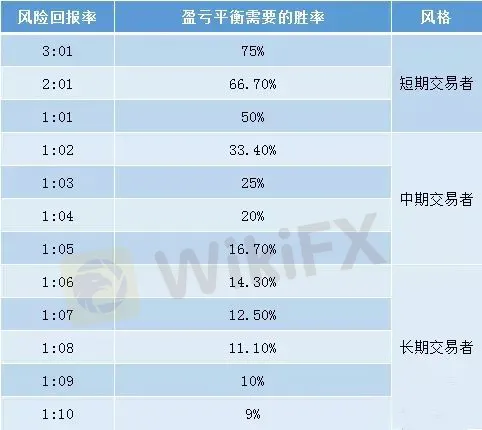

風險報酬比,指的是您預期從交易中盈利的點數(止盈)與您預期有可能虧損點數(止損)之間的比。

例如,如果您在一筆交易中冒20點的風險,並可能賺取40點的潛在利潤,那麼您的風險報酬比則為1:2。

假設一下:

如果您以50美元的價格買入一只股票,並將止損價格定為45美元,獲利價格設為55美元,那麼您的交易回報風險比就是1,換而言之,您用5美元的風險換取5美元的盈利。

現在,您買了同樣的股票,但把盈利目標定為60美元,而止損為45美元。該交易的風險報酬比是2:1,也就是說,您用5美元的風險換取10美元的盈利。

風險報酬比與每筆交易的風險密切相關,如果您在交易計畫中定義了您喜歡的風險報酬比,您就可以很容易地計算出每筆交易的潛在利潤。

建議使用風險報酬比至少為2或更高的風險報酬比,因為這意味著您所承受的風險小於潛在利潤。

將風險報酬比和單筆交易風險二者結合來看,如果您在1萬美元的帳戶上使用2:1的回報率和1%的每筆交易風險。

那麼,您在任何一筆交易上的潛在損失都不會超過100美元,而您的潛在利潤至少會是200美元。

04如何使用1%風險準則?

要在交易系統中應用1%風險準則,您必須瞭解如何計算正確的交易頭寸大小。這是通過設置止損、計算每點的美元價值並相應地調整頭寸規模來實現的。

1止損

止損訂單是指在價格達到預先設定的水準後自動平倉的訂單。止損用於控制交易損失,並在1%風險準則中發揮重要作用。

請注意:不要為了達到1%的單筆交易風險而改變止損的大小,止損應該基於您的分析,而不是您想冒險的最大金額。

頭寸規模是用來保持1%的規則的正常運行,而不是止損的設置。

止損有以下四種:

基於帳戶的百分比的止損:出於保護交易資金的目的,建議交易員在每筆交易中最多冒2%的風險。

這意味著無論市場狀況如何,交易者在設置止損時,風險都不會超過2%。

基於價格波動的止損:基於價格的波動設置止損是一種謹慎的方法,因為它是基於貨幣對過去的價格走勢,這有可能成為將來表現的一個好指標。

基於時間的止損:顧名思義,時間止損是基於時間的止損指令。時間止損通常與其他類型的止損指令組合在一起,以避免隔夜風險或週末的持倉交易。

基於圖表的止損(基於支撐和阻力水準的止損):最後,圖表止損是基於重要技術位的止損指令。根據經驗,基於圖表的止損在所有止損類型中回報最好。

圖表止損可以放置在重要的阻力位之上或支撐位之下,趨勢線之上/之下,斐波納契位之上,樞軸點或應用於任何其他技術工具。

2頭寸管理

一旦確定了止損點的大小,就到了管理頭寸規模的時候了。如前所述,您的頭寸規模將確保您滿足單筆交易風險規則。

例如,假設您的止損距離您的進場價格有50點。

您的交易帳戶規模為10,000美元,在1%風險準則下,您希望在任何單筆交易中只拿自己帳戶的1%進行風險投資。

為了滿足這個條件,交易者不會調整止損,而是調整倉位大小。由於我們的止損設定在距離入市價格50個點處,我們想要冒險的總金額是100美元,所以一個點應等於2美元的美元價值。

根據經驗,1手(1標準手為10,000美元)的頭寸大小的點值為10美元。這意味著我們的頭寸規模應等於0.20手。

051%風險準則的交易示例

為了更清楚地說明1%規則,讓我們來看另一個例子。

假設歐元兌美元的交易價是1.1050,您想在一個對稱三角形的突破後做多。

對於4000美元的帳戶,您知道您每筆交易的總風險不應該超過1%,也就是40美元。

利用基於圖表的止損,您可以確定止損點的最佳位置就在對稱三角形下方,這個位置距離入市價格大約40個點。

現在您有了所有需要的數據點來計算您的位置大小。將每筆交易的風險(40美元)與止損點(40點)分開,得到每點的美元價值。此步驟返回每點 1美元。

由於歐元/美元對的一個標準手的點值為10美元,因此在1%規則下,您可以打開的最大倉位是0.10手。

06最後

很顯然,應用這一準則的一個決定性因素就是需要長期實踐,所以選擇一家可靠、值得信賴的平臺對於1%風險準則的應用十分關鍵。

Donald Darwin是這樣評價交易平臺與1%風險準則之間的關係的:

“1%風險準則應用的關鍵就是要有足夠的耐心堅持應用該策略。在此期間,可靠、穩定的交易平臺能讓我無後顧之憂。最終達成長期、穩定盈利的目標。”