外匯天眼:如何實現最大化盈利?

超過80%的交易都是自動執行。先別忙著爭論這個數字的準確度性,因為自動交易不僅僅包含高頻交易,如果把零售自動交易也算在內,這個數字絕對沒有誇張。比如說,追蹤止損(Trailing Stops),就是用來管理帳戶風險的自動化方法之一。

高頻交易每毫秒都能處理龐大的交易量,一個關鍵的經濟數據出來,就能瞬間產生成千上萬的訂單。零售自動交易雖然沒有如此龐大的效應,但它的功能也非常類似。

零售交易市場的日均交易量可能在全球6萬億美元的外匯市場上只占6%左右,但這並不影響自動交易在這個圈子裏的極大吸引力。

智能交易系統(EA)的火熱就是表現之一。程式員們測試交易策略、製作出演算法來自動執行交易。EA不僅僅是一個交易機器人,和任何資金管理系統 一樣,它還包括了每筆交易的入場、止損止盈等設置。

通常一個自動交易設置默認的風險回報比例是1:2。但是,如果碰到行情好趨勢強的時候,交易者就會因為過早止盈而後悔不迭。這時候,移動止損就是一個很好用的工具,它可以最大化交易者的盈利。

人們為什麼要用移動止損?

移動止損可以更好的進行倉位管理。它們被設計的初衷就是用來保護帳戶資金。外匯市場波動性很強,即使在沒有任何新聞資訊的時段也高低起伏不斷。而移動止損會幫助過濾掉很多市場上的干擾,為交易者的情緒建立一道保護牆。

金融市場交易並非只是外行人以為的看看圖表就能賺錢那麼簡單,這些在電影裏可能出現,但在現實裏又是另一回事了。交易是一份讓人煎熬的工作,沒有一天、一月、一年是重樣的。交易者需要很多防禦性的工具來保證資金的安全,而移動止損就是其中之一。

移動止損的設置——以EURUSD為例

理論說再多,都不如舉個例子來得直觀。我們來看看近幾個月的EURUSD。

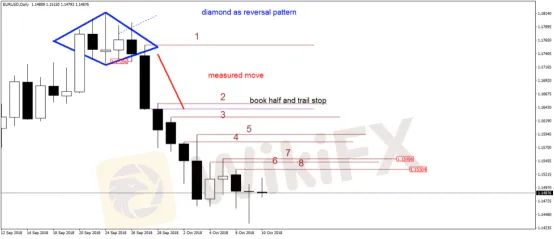

回調模式在1.18上方形成了一個菱形區域,這是一個日圖,交易者要做的就是等待菱形區域往下突破。

從價格趨勢的角度來看,這裏形成了一個內移日。最後,和其他經典的技術分析模式一樣,菱形區域也出現一定的變化幅度了。交易者必須作出決定:是了結獲利,還是使用移動止損來抓住新的一輪趨勢。

不過,菱形區域的變化只能告訴我們回調模式的存在,它無法確定任何其他資訊。市場接下來可能會繼續趨勢,也可能不會。

使用移動止損,交易者則避免了陷入可能的整固區域,也不用為此多給費傭金和手續費。

首先,交易者根據菱形區域的變化幅度了結一半獲利,然後在另一半倉位設置移動止損。移動止損單的第一個設置放在突破的頂部(下圖-線1):

然後,最好的利用趨勢的方法就是在每一個蠟燭形成後移動止損,也就是把止損單設置在前面兩根蠟燭的最高價。因此,突破後的第4根看跌蠟燭在上圖的線2觸發止損單。同樣的,如果價格線上7,也就是1.1549沒有觸發止損,那麼交易者可以繼續把止損移動到線8。

移動止損的利與弊

從上面的例子可以看出,使用移動止損的優勢之一,在於它可以最大限度的利用趨勢。而且人的情緒不會影響自動交易的決定。交易者需要做的就是在一邊等待。而且了結部分盈利也會讓交易者的帳戶充盈,釋放了部分保證金。

移動止損的弊端之一在於,它並非一直都能給予幫助。超過60%-65%的時間外匯市場都是在區間震盪,上面EURUSD的趨勢並非經常出現。因此,移動止損不一定總是有用。

上面的例子中,交易者了結一半獲利的同時,也可以看看另一半獲利是否會因為市場回調而被吞掉。這種做法讓人感到無奈,但也是一種好的資金管理方式。

移動止損的另一個弊端在於執行方面。在日內交易中,滑點的存在可能導致移動止損很難如理論上那麼執行,它很可能嚴重影響你的交易結果。

最後,你必須記住一件事:不管自動交易工具還是你的“直覺”是什麼樣,金融市場依然是少數可能性的遊戲,它無法提供確切的成功方案。