外匯天眼:利弗莫爾法則,揭示交易的秘密

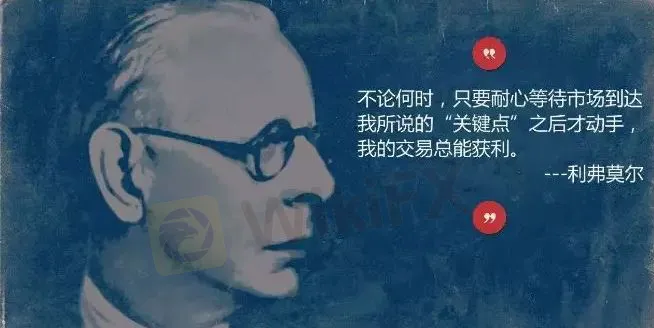

傑西·利弗莫爾(Jesse Lauriston Livermore),1877 年 7 月 26日出生,20世紀20年代紐約華爾街傳奇人物。在40年的交易生涯中幾度破產,又幾度東山再起。在1929年大蕭條中因做空而獲利上億美元。他提出的交易法則(入場時機、資金管理和情緒控制)歷經70多年,在當今的股市上依然非常有效。

一個成功的投機者須時刻學習以下三點:

入場時機——什麼時候入場,就像是利弗莫爾的密友、棕櫚灘賭場老闆艾德·布拉德利經常說的:“什麼時候持有,什麼時候收手。”

資金管理——千萬不要隨意虧錢,不要虧掉你的籌碼、你的倉位。一個沒有了現金的投機者就像一個沒有了存貨的雜貨店主。如果沒有了現金,那你就出局了。所以千萬不要虧掉你的本錢!

情緒控制——在進行一筆成功的交易之前,你必須制訂一份清晰詳細的交易計畫並且嚴格執行。在真正開始投機之前,每個投機者都必須制訂一份充滿智慧的作戰計畫,根據自己的性格特徵作出修改。投機者最需要控制的就是自己的情緒。要記住,推動股票市場的不是推理、邏輯或者純粹的經濟學。真正的推動力量是人性,而人性從未改變。這是我們與生俱來的本性,不是會改變的。

“除非你拿出真金白銀進行投資,否則你是不會知道自己的判斷是否正確的。”

利弗莫爾曾經說:“如果你不把自己的錢拿出來放在賭桌上,你就沒有辦法測試自己的判斷是否正確,因為你沒有真正測試你自己的情緒。我相信控制股票市場走勢的是人的情緒,而不是什麼推理。生活中任何重要的事情都是這樣的:愛情、婚姻、教育子女、戰爭、犯罪……只有很少的時候驅動人們的力量是理智。”

“當然,我不是說銷售額、利潤、世界局勢、政治和科技這些要素對於股價不起作用。這些因素最終都會起到一定作用,而整個股市以及個股表現也都會反映出這些因素的影響,但是力量最大、最極端的因素還是人的情緒。”

“我相信什麼事情都有週期,生命有週期,市場也有週期。這些週期常常是走極端的,很少有機會達到平衡。週期就像是大海上的波濤,情況好的時候浪頭就比較高,當狂歡結束時,低潮就會浮現。這些週期總是出人意料地來來去去,無從預測,想要經受週期的挑戰,你就必須節制,泰然自若,時刻保有耐心——不管情況好壞都得如此。但是你要記住,技巧高超的投機者知道,無論市場情況好壞其實都是能夠賺到錢的,只要像我一樣,做多做空都沒有任何心理負擔。”

市場原則

“很久以前我就意識到了,股市的波動趨勢不會那麼顯而易見。股市就是想要在絕大多數時候愚弄絕大多數人。我的交易原則建立在逆向思維的基礎上,跟人的本性是相反的。”

◎·及時止損; ◎·在滿倉之前一定要確認自己的判斷正確; ◎·如果現在沒有什麼充足的平倉理由的話,那麼就讓利潤奔跑;

◎·只做龍頭股,不過市場發生變化,龍頭股也會不斷變更; ◎·不要同時關注過多的股票,以保證充分的關注度; ·出現新高可能是有效突破的信號;

◎·在大幅回調之後,賤價股看上去像是特價商品,不過他們經常會繼續下跌,或者沒有什麼上漲的希望。所以離他們遠遠的吧!

◎·運用關鍵價位來找出趨勢變化以及確認趨勢仍舊持續; ◎·不要跟盤口作對!

“研究股市其實就是在研究週期,如果趨勢發生變化,那麼動能不降低,新的趨勢就會一直延續——處於運 動中的物體會一直保持運 動的。記住,千萬不要逆市操作,不要跟行情對抗!”

“在市場作用下,價格是會一直波動的。價格是不會一直上漲的,當然也不會一直下跌。對於警惕性高的投機者來說這是一個好消息,因為這讓他多空兩頭的錢都有得賺!”

把握市場時機的原則

原則一,通過“等待時機”——而不是冥思苦想的方式,我們才能真正從股市上賺到錢。不等到所有的風險因素都站在你這邊就先別交易——你應該遵循從宏觀到微觀的交易原則。當你已經建立好頭寸,接下來的難題就是保持耐心、等待平倉時機的出現。趕快獲利平倉的誘惑是很大的,有時候你也可能出於失去帳面盈利的恐懼而回補頭寸。這種錯誤已經讓上百萬的投機者虧損上百萬美元了。在入場的時候你要有好的理由,同樣,在離場的時候你也要有好的理由。想要賺大錢,只能在大的波動裏耐心等待。

原則二,只在所有的風險因素都站在你這邊的時候才進行交易。沒有人能夠時時刻刻都參與市場且時時刻刻都盈利。有些時候,你就是應該完全離場。

原則三,如果一個人犯了錯誤,那麼現在他應該做的惟一的事情就是改正錯誤,不要一錯再錯了。趕快止損吧,不要猶豫。千萬不要浪費時間,當股票跌破你的心理止損位時,就立即平倉吧。

原則四,股票的表現經常像是人一樣,會有不同的個性:有的咄咄逼人,有的保守,有的非常容易緊張,有的直接,有的講邏輯,有的循規蹈矩,有的讓人捉摸不定。研究股票就像是在研究人,研究一段時間之後,你會發現他們在特定場合下的表現是可以預知的,這很有用,你可以用來把握股票波動的時機。

原則五,買股票從來不要嫌價格太高,賣空也從來不要嫌價格太低,關鍵是要合適。

原則六,如果你面前出現了一個清空一大筆流動性差的頭寸的機會,但是你沒有把握住,那麼這將是一個非常昂貴的錯誤。

原則七,如果你運氣很好,在股市裏面遇到了一個非常好的賺錢機會,但是卻沒有把握住,那麼這也是一個錯誤。

原則八,如果市場在一個狹窄的區間震盪,股票基本上沒有什麼波動,那麼此時預判市場將於何時朝哪個方向運 動是一件非常危險的事情。你必須等待,等待市場突破盤整區間,不管突破的方向是向上還是向下。總之千萬不要去預判!你應該等待市場給出確認的信號!千萬不要跟行情對抗,應該遵循最小阻力線,交易要有依據。

原則九,千萬不要花太多時間去尋找推動某支股票價格波動的真正原因。相反,你應該密切留意盤口。答案總是隱藏在盤口給出的資訊裏面,所以還是不要徒勞無功地尋求“為什麼”了。股票市場裏,每一波大行情背後都會有某種無法抵抗的強大力量,日後這些原因總有浮出水面的那一天。所有成功的交易員都應該認識到這一點。

原則十,股票可能上漲,可能下跌,也可能盤整。不論上漲還是下跌,你都能夠賺到錢——你可以買入,也可以做空。至於你的單子是朝哪個方向的,對你來說沒有任何影響。你不能帶著個人感情來做交易。當市場開始盤整,而你理不出個頭緒的時候,就放個假休息一下吧。

原則十一,你要留意一種危險信號:“一日反轉”,這個交易日的高點要高於前日的高點,但是收盤價又低於前日的收盤價,同時當日成交量大於前日。這個時候你就要小心了!

原則十二,如果股票的走向跟你的預期相反,那麼趕快出手賣出吧!這個事實說明你的判斷是錯誤的,趕快止損才是上策。

原則十三,等待,耐心地等待吧,直到所有的風險要素都對你有利,這個時候再進行交易——只有耐心才能夠賺到錢。

原則十四,你應該仔細研究那些價格突然下挫的股票,這些股票此時走出了一根陡峭的陰線。如果股票沒有迅速反彈的話,那麼很有可能它將會跌更多——因為這說明股票本身出現了很大的內部問題,不過具體原因之後才看得到。

原則十五,股票的波動依據是未來。股價已經充分地考慮到了現在的種種因素。

原則十六,真正的買點或者賣點的信號是突破關鍵價位,這個時候趨勢剛剛逆轉,一波新的行情即將發動。只有抓住這種行情的改變,你才能夠賺到最多的錢。

原則十七,市場上有兩種關鍵價位。一種是反轉關鍵價位,它的定義是:“一波大的市場行情的起點,趨勢由此發生轉變,此時市場情緒絕佳。”你不用考慮它是不是發生在一波長期趨勢的底部或者頂點。而第二種關鍵價位是“延續關鍵價位”。剛才說到的“反轉關鍵價位”意味著行情的方向確實改變了,而“延續關鍵價位”則確認了之前的行情將延續下去——之前的盤整是為了下一波的大幅上漲。但是你還是要小心,關鍵價位往往伴隨著成交量大幅放大。關鍵價位是一種特別好用的判斷入場時機的工具,它能夠揭示何時應該入場,以及何時應該離場。

原則十八,在一波牛市的尾部,你要觀察股票的市值究竟有多瘋狂,好的股票的市盈率可能達到30、40、50甚至60倍。正常情況下,這些股票的市盈率一般只有8-12倍。

原則十九,有時候一支股票上漲根本就沒有什麼好的理由,純粹是外界投機,很多人都在跟風,以為這是市場的寵兒。

原則二十,“創新高”是非常重要的時機點,一個新高意味著股票已經突破了高懸在頭上的賣壓,之後最小阻力線將強勢向上。多數人看到股票出現新高的第一反應就是立刻平倉,之後再去投資別的更便宜的股票。這是錯的。

從宏觀到微觀進行交易的原則——關注市場大趨勢

原則一,在進行交易之前,投機者必須瞭解現在的整個大勢——也就是市場的最小阻力線。他必須搞清楚,現在這條最小阻力線是向上的還是向下的,且這一原則適用於個股和整個大勢。在交易之前你所要明白的最基本的事情就是整個大勢何去何從,是向上、向下還是震盪。在最終決定交易之前你必須要搞清楚這一點。如果現在整個大勢對你不利,那麼你現在做交易就是非常吃虧的——要記住,你應該跟隨趨勢,隨風而行,千萬不要逆市操作,而最重要的一點是——千萬不要跟市場爭執!

原則二,板塊的運 動是把握時機的關鍵——當股票波動的時候,他們是絕對不會單獨行動的。如果美國鋼鐵要上漲的話,那麼要不了多久,伯利恒鋼鐵、共和鋼鐵和坩堝鋼鐵肯定會緊緊跟隨。這一原理是非常簡單的,如果美國鋼鐵的基本面非常好,所以才成為市場新的寵兒的話,那麼鋼鐵板塊裏面的其他類股肯定也會因為同樣的利好而上漲的。

原則三,只交易強勢板塊中的強勢股票。在任何工業板塊中,只買最強勢的龍頭股。

原則四,仔細觀察市場裏面的龍頭股,那些在牛市中引領大盤上漲的股票。當這些股票開始蹣跚起來,不再屢創新高的時候,這往往就是市場即將轉向的信號。而隨著領頭羊轉向,整個大勢也即將轉向。

原則五,在研究市場動向的時候,只去關注當天的熱點,那些領頭羊。如果你不能夠從當日的熱點中賺到錢的話,那麼想要從股市中賺錢就相當困難了。熱點集中了當日的主要波動,這正是賺錢的地方。這種方法同時控制了你的關注範圍,能夠幫助你將注意力集中,你也能夠更好的控制自己的精力。

原則六,在你買股票之前,你必須提前清晰地想好,如果股票走勢跟你對著幹,那麼什麼時候你必須清 倉,也就是設定一個明確的止損點。更關鍵的是,你必須遵守事先制定的規則!

原則七,市場裏成功的交易員只應該參與那些勝率最高的投機機會。一開始先用小頭寸試單,看看你的判斷是否正確,之後再不斷加碼。千萬不要一次性建倉——用試單來確認判斷和時機,同時找出最小阻力線。試單的方法同樣也是“資金管理”的重要組成部分。

原則八,如果出現“出人意料”的情況,交易員必須立刻作出反應。這種情況你是根本無法預測的。如果你前面出現一個送錢的機會,那就抓住吧。如果出現一個壞消息,那就趕緊跑,千萬不要回頭看,也不要猶豫——趕快清空自己的頭寸。

原則九,在長時間的上漲之後,如果出現成交量放大,甚至出現大筆對敲(同一投資人用不同帳戶同時買入和賣出的行為)的時候,此時一定要小心。這算是一個蛛絲馬跡,是上漲趨勢即將見頂的紅色警報。同時,這也可能反映了股票正在從莊家手裏砸給散戶,從專業投機客那裏轉移到一般社會大眾手裏,從不斷吸籌的階段轉向不斷出貨的階段。一般公眾往往認為這種放量是交投活躍的標誌,是一個健康的市場正在經歷正常的回調,他們天真地認為市場的頂點或者底部尚未到來。

注意:這個時代,什麼技術都有,關鍵看是否適合自己。