大家要再等一等

回覆 金大富:讚!陸客印度人不買,中共也不再買供應又充...

大富兄,

今年八、九月您信誓旦旦說金價會到2000,

最晚明年端午節,

好像不少人在1500都還持續加碼(青龍子丹.....等等),

而且您不斷強調負利率到來,

紙鈔變薄,

當時似乎有這個"勢",

但隨著中美貿易和緩,

您的轉變似乎過快,

現在改成"金價下跌1300是早晚的事"

所以您是建議持有的人出脫嗎?

備註1:特別請教您,是因您是本版的人氣王(其他隨便喊得就算了...),

跟您的應該不在少數,

至少給個幾成信心說金價到xxxx,

好讓持有相對高價的人,

大概知道要認賠或者是等待下一次的突破?

備註2:請教"陸客印度人不買"

這個消息來源是?

我本來還想趁著新年行情來趟多單

備註3:還是謝謝您這段期間提供這麼多消息面的資訊

回覆 小明:大家要再等一等,目前盤整中,還會再跌,跌...

貴金屬投資群組號召"金光閃閃"的您

今〈2019〉年來貿易戰紛爭,黃金續獲避險資金擁戴,國際金價不斷飆高,更一度突破每盎司1500美元關卡,創6年來新高。除了有外資喊出「金價上看2000美元」之外,新興市場教父墨比爾斯(Mark Mobius)接受外媒採訪時,更直言「看好黃金長期上漲,無論任何價位,都可以全面買進。」

在我的群買的到最便宜的黃金,回收價全台最高,歡迎比價!!!

我有個小群希望想投資貴金屬珠寶的您加入,歡迎+我LINE ID: 34398899

我拉您入群,謝謝!!!

P.S. 實體條塊交易,不會要您加入什麼老鼠會、互助盤(必倒),另本人有全台到府回收舊金銀,有變現需求者請聯絡我,謝謝!

回覆 金大富:大富買2881占九成,2882一成,風險...

大富,今天看到這篇報導,不知道對2881有沒有影響

https://www.google.com.tw/amp/s/udn.com/news/amp/story/7251/4176734

回覆 小金川:總統大選前,金融股當然是有利可圖,無庸置...

我跟金川大一樣長期看多,避險配置~近期才將部分資金從股市配置到黃金

附上一則有些觀點的消息

德銀半年虧損千億,將成下個雷曼兄弟?全球資產泡沫,3 個避險提醒

從歷史來看,金融風暴不是來自金融系統的崩盤,就是資本市場先潰堤。今年以來,國際各大銀行都缺錢,FED也沒有本錢再降息,這就是巴菲特現金部位大增的原因,也是高盛和大摩小摩周線收黑留上影的背後故事……

德意志銀行竟然在六個月內虧損近四十億歐元(約新台幣 1344 億元),這是何等驚人的數字啊!難怪有專家說德銀最有可能是2020年的雷曼兄弟。

事實上,愈接近年關,雷曼兄弟魂上身的銀行,不只是德銀,許多世界級銀行也都出現不尋常的訊息。光是FED嘴巴說不再降息,但仍然大規模釋出REPO(附買回協議的短期購債),就可推演出,表面上FED是為了提供年底購物旺季的資金需求,事實上這些多出來的熱錢,都被要求放到銀行去提高資金準備率,似乎FED預見了可能年底會有擠兌風險,怕美國各銀行銀彈不足,所以才事先提供鈔票,避免銀行倒閉。如果美國銀行體質和財務面沒問題,為何FED要在降息外,還要搞個REPO來護盤呢?

再者,從FED WATCH來看,年底降息機率不大,如果不降息,REPO也只是流入銀行提高存準率 ,不會流入股匯市,當市場對資金的需求又暴增,那麼,很顯然企業和個人都會贖回基金或ETF來提高現金部位,或許是為了購物送禮,或許是為了長假做支出準備,更或許是為了還債或還貸款(許多貸款年底要重簽展期合約)。這麼一來,美元需求大增,美元指數就會再往上攻,因為FED沒勇氣降息。

為什麼FED不敢再降息呢?

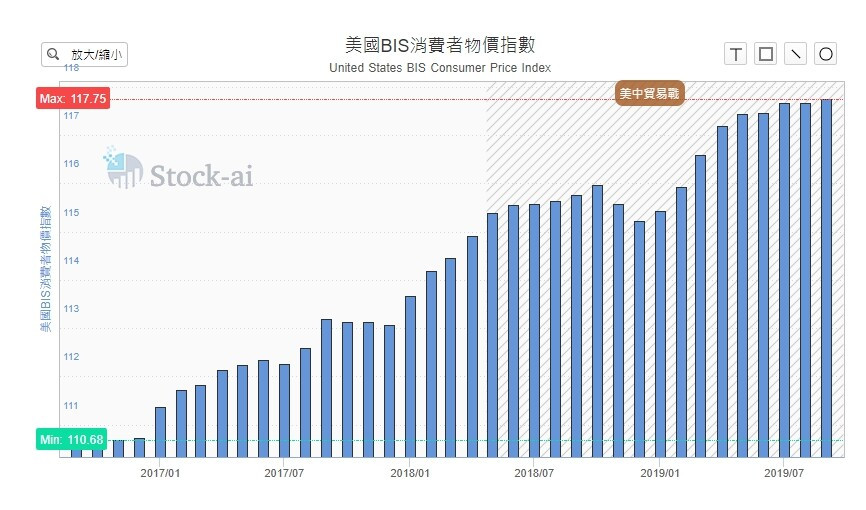

自從2009年雷曼兄弟的次貸風暴以來,FED開直升機灑錢,加上美中貿易戰的關稅,也讓美國的CPI只增不減,同時也推升了美股的本益比來到歷史新高,美股的股價淨值比(price-book ratio)溢價,創下 1980 年代以來的最高紀錄。

如果美國CPI再住上漲,為了抑制物價,美國應該升息才對,就算不升息,也不可能再降息,否則通膨會讓老百姓和企業的經濟壓力更大,消費力大減,經濟必然更快衰退。此外,美國M2年增率也跟著降息和大規模釋出REPO,走勢和CPI如出一轍,用白話說,代表美國的鈔票實在供給量太大了,一旦失控,第一個倒霉的就是銀行業。

當FED沒本錢降息,美元回升,川普應該會氣得跳腳,因為中美貿易戰起因就是美國出口競爭力不足,如果美元再不貶出口又要下滑,川普如果又要為了選戰不得不和中國和解,那麼他的選戰應該會打得很辛苦,國際變數又要多到讓人生理失調。

再者,如果年底美國的資金需求無法解決,在台的外資也可能在放年假前,把資金調回美國,尤其台股本益比也創新高,一旦外資開始收割,又要被屠殺式提款,因此,建議美元部位要分批持有。

話說回來,美國資金短缺還只是階段性的風險,全世界最有可能直接被雷曼兄弟附身的銀行,還是德意志銀行。目前他的總資產1.5兆歐元,負債卻高達1.4兆歐元。2014年他的淨資產還有684億歐元,2018年淨資產卻只剩68億歐元左右,四年內少了616億歐元,縮水到只剩十分之一。

總之,世界各主要經濟體,將近十年來的貨幣寬鬆政策,讓資金堆起的資產泡沫,如果美中和談不成,經濟下行的危機沒有解除,就會開始進入審判日的階段。儘管各國都印了不少鈔票,而且利率這個用來管控物價的工具,也是用到零或負利率,幾乎已經沒有再踩油門的空間,但經濟仍然在加護病房,大家仍像缺氧一樣缺錢,這等於已經戴了氧氣罩還吸不到氧氣,全球經濟真的會有生命危險。

更可怕的是,除了歐美缺錢,中國在巴黎發行40億歐元主權債券,這也說明中國被美國關稅霸凌了這麼久,不但出口銳減,經濟下行,連外匯和美債的部位都快把彈匣打完,家裡沒米沒糧又沒錢,才會用自己國家主權做擔保去發債,用很低成本來騙歐洲人的錢周轉先,可見中國缺錢缺氧,缺得很嚴重。年關是大家都要用鈔票的時刻,卻也是最容易發生擠兌,讓銀行金庫被搶空的危險時機。

雖然每年的年關,市場的資金需求特別大,但今年年底卻很不一樣。根據新聞報導,中共央行在全國三個省市試點進行大額現金提款限制,導致兩地日前相繼發生銀行擠兌事件。

專家表示,中共銀行現金短缺問題嚴重,包括金融等各種危機已是在爆發的前夕。雖然人民幣最近有回升,但今年年關對中國來說真的是個關卡,最好先觀望。

從歷史來看,金融風暴不是來自銀行系統的崩盤,就是股市先潰堤。這就是巴菲特現金部位大增的原因,也是高盛和大摩小摩周線收黑留上影的背後故事。

本周建議,美元可分批佈局避險;原油因冬季需求也可分批持有,黃金還沒到周期頸線,美債快到但還沒到周K底部,如果美中會談沒有大問題,川普為了選舉還是簽了協議,那麼美債可等到年底或年初再視情勢開始佈局。至於其他原物料,則要看美元指數,如果美元走強,原物料會再打底一段時間。

原文出處:https://www.pressplay.cc/project/vippPage/%E5%B9%B4%E9%97%9C%E5%B0%87%E8%BF%91%E5%A4%A7%E5%AE%B6%E9%83%BD%E8%B6%85%E7%BC%BA%E9%8C%A2%E5%9C%8B%E9%9A%9B%E9%87%91%E8%9E%8D%E5%9C%88%E5%8F%88%E5%BD%8C%E6%BC%AB%E9%9B%B7%E6%9B%BC%E5%85%84%E5%BC%9F%E7%9A%84%E9%99%B0%E9%AD%82%EF%BC%9F/7E6994D59C378B716935C0DAC5B779D4?limited_code=D4B873F70429D4D2CC4E8D9B7719FD4C&fbclid=IwAR2njd5Acf8qzYF04vGpuQGo9CUqbgLHHfYrFxjRdaQgVEK4JK17zz5-OuM

回覆 鄉民也想發財:我也認為存股是替自己存退休金的好方式之一...

聰明理財

pixabay

2019-11-08 15:21

「選擇一檔股票,不管時間點和股價,只要有資金就定期買進,然後將每年領到的股息再持續投入,讓持有股票數量不斷增加,等到累積一定張數、每年股息足以支付生活日常開銷時,就告訴全世界:我要退休了!」

很多人懷抱著財富自由的夢想,於是開始進行如上所述的存股4步驟——挑股票、不間斷買進、股息再投入、每年領股息退休。尤其存股達人這幾年一個個冒出來,不但出書寫下自己如何從谷底翻身,還多次上節目分享成功的經驗,吸引不少散戶群起效尤。

然而,這樣的情況有兩個盲點。

第一個盲點是,成功經驗無法完全複製。以最近一位暢銷書作者為例,他在金融海嘯期間因為桿槓融資,結果慘遭滅頂,在痛定思痛後,從2015年1月開始買進第一金(2892),當作存股的出發點。

這位作者初期先投入120萬元買了60張股票,接下來的4年(至2019年)又陸續加碼到313張,由於第一金每年都有配發股息(2015-2019年共配了4.75元),因此持有成本愈來愈低,加上股價一路走升,不僅賺回之前短線操作的虧損,未來預期每年還可以繼續領到股息。

這樣逆轉勝的故事,讓讀到的人全身熱血沸騰,忍不住想立刻跳進去買第一金當做存股標的。但根據作者自己的說法,當初買進第一金的成本是18.6元,在不斷加碼和股息再投入後,現在平均成本只剩12.8元,對照第一金股價已來到22.75元(2019/11/7),已經不可同日而語。

再者,把第一金的週線圖打開後會發現(如下圖一),這位作者開始存股後,股價大部份時間是低點愈墊愈高的多頭走勢,在持股成本不斷降低下,未實現的資本利得(股票價差)也相當可觀,足以賺回過去胡亂投資的損失,但未來4年第一金能否一樣維持多頭格局,產生同樣效果,恐怕還有問號。

(圖檔來源:Goodinfo!台灣股市資訊網)

歷史走勢無法倒帶

但存股成功原則可以學習

類似的故事也發生在另一個存股達人身上。這位達人在2002年開始定期買進亞泥(1102),用8年的時間存了300多張股票,而且存到第6年時,第一年買進的成本已經「歸零」。

從週線圖來看(下圖二),2002年時亞泥的股價不過10多元,也就是達人開始介入的價位,由於第一年存股成本不高,只要領6年股息就幾乎零成本。

接著隨著中國「鐵公基」(鐵路、公路、機場、水利等重大基礎設施建設)如火如荼展開,對水泥需求大振,亞泥股價也一路水漲船高,最高來到61.3元(2008/5/30,不含權息),不但賺了股息,還一路不停地賺進龐大的價差。很快地,這位存股達人將經驗寫下來,同樣成為暢銷書。

(圖檔來源:Goodinfo!台灣股市資訊網)

金融海嘯之後,中國的基礎建設高峰期過去,水泥需求不若過往,因此亞泥股價在25-40元之間波動,不過每年股息仍有1-2元的水準,今年更是配發了2.8元,不過由於新的存股成本較高,要幾年內就達到零成本已經不可能,更無法期待有巨額的股票價差。

雖然存股達人的成功經驗無法百分百複製,但從上面兩個故事可以帶出前兩個原則(其他兩個後面詳述),一是存股的價位很重要,如果成本夠低,很快就會拿回本金,之後領的股息都是多賺的。

另一個是存股的標的很重要,如果買錯股票,不是多頭走勢(代表公司營運每況愈下),要等到開花結果恐怕時間會拉很長,甚至是愈套愈深。

再觀看其他個股的歷史走勢,就可以體會買錯股票的「遺憾」。中鋼和亞泥一樣,2000年之後受惠中國鐵公基建設,股價從最低11元(2001/9/28)一路漲到最高54.4元(2008/5/30),由於鋼鐵景氣實在太熱絡,當時很多所謂的專家都推薦中鋼可以當作存股的標的。

中鋼股息殖利率一度來到7%

吸引許多散戶在景氣高點存股

此外,還有新聞說有股民因為買了中鋼,日常生活消費都靠股息「買單」(2005-2007年平均股息3.3元),報導一出來又羨煞多少旁人。在專家背書和存股達人的動人故事下,許多散戶奮不顧身在景氣高峰時跳下來買中鋼,卻忘掉了鋼鐵是景氣循環產業。

從下圖三就可以清楚,中鋼在2008年見到高點後,一路呈現空頭走勢,如今只剩23.75元(2019/11/7),倘若當時受到「鼓舞」、不小心追高在50元(2008年公司宣布配息3.5元,換算股息殖利率7%,對很多人極具吸引力),扣除接下來2009-2019年的股息合計10.64元,即使用股息再投入,到現在還是處於套牢狀態。

(圖檔來源:Goodinfo!台灣股市資訊網)

值得一提的是,儘管中鋼近10年股價和業績乏善可陳,散戶卻一直「緬懷」昔日的風光,死抱著不放。2012年,中鋼成為台灣第一家突破百萬名股東的上市公司,其中持有股票5張以下的就高達72萬人。如今(2019年)股東人數仍然維持100.5萬人。

台積電和聯電也是很明顯對比的例子,如果挑錯存股對象,長期下來報酬率是天壤之別。

從下圖四和圖五可以看出,2000年之前,台積電和聯電的股價是不分軒輊,當時還有「晶圓雙雄」之稱。2000年當年,台積電營收1692億元,EPS為5.71元;聯電營收1035億元,EPS為4.57元,兩者在伯仲之間。

然而隨著經營策略的不同,現在台積電是台股第一大權值股,占大盤近23%,不但股價突破300元關卡,市值也來到8兆元,近三年每年配息至少8元,即使2000年不小心追買在222元高點,還原權息還有獲利約5、6倍。

同為晶圓代工的聯電,權值占大盤僅有0.48%,股價連15元都不到,近三年平均配息只有0.6元,倘若和台積電一樣,買在網路泡沫的高點,至今還倒貼67%。

(圖檔來源:Goodinfo!台灣股市資訊網)

(圖檔來源:Goodinfo!台灣股市資訊網)

上市櫃公司陣亡率高達2成

提防選錯股票變壁紙

至於第二個盲點,則是「倖存者偏差」。按照維基百科的解釋,就是過度關注在「倖存了某些經歷」的人事物,而忽略那些沒有倖存的(可能因為無法觀察到),最後造成錯誤的結論。

2016年12月,《工商時報》有一則新聞「消失的企業、20年逾400家」在金融圈炸開了鍋,裡頭寫道,根據近20年統計資料,台灣資本市場「消失的企業」已逾400家,比例高達2成。換句話說,買上市櫃公司的股票,有2成的機率會變成壁紙。

在這些消失的企業裡,有一檔股票值得提出來,因為「包裝」的太完美,讓投資人鬆懈,它就是雅新(2418)。

雅新本來是從事印刷電路板,後來又陸續跨進電源供應器,並取得如LG、Sony等國際大廠的訂單,2000-2006年期間,雅新每年平均都可以配發3元以上股利,股價卻一直在30、40元之間走動,換算殖利率相當高,吸引不少人買來存股。

但2007年突然爆出積欠供應商貨款,雅新瞬間被打回原形,股價連續20根跌停,最後因假帳而下市,6萬名股東財富化為烏有,連法人也不能倖免。

目前書店架上的存股達人故事,都是分享成功的經驗,如果是買到雅新的投資人,即使有版稅可以領,大概也拿不出勇氣來出書,也因此造成一個普遍假象——只要依樣畫葫蘆,隨便挑一檔股票存股就會成功,卻忽略了倖存者偏差所造成的過度樂觀!

長期投資是複利的重要元素

但最難的是「堅持」

破除了兩個盲點(成功經驗不一定能複製、倖存者偏差的誤解),以及篩選出兩個存股原則(挑對股票、成本要低)後,接下來要談談剩下的兩個存股原則——長期投資和複利不能中斷。

說到長期投資,大家第一時間聯想到巴菲特,不管股市多空,他老人家的核心持股都不為所動,這裡要提另一個故事,是由中國知名價值投資人但斌所寫,他在股價兩位數時就大喊貴州茅台可以長期存股,如今茅台股價1200元人民幣,是中國股市的股王。

但斌在著作《時間的玫瑰》提到,如果在1896年5月26日道瓊工業指數第一次發佈成份股時開始買進(當時是12檔股票,不是現在的30檔),每一檔股票投資1000美元,總共花費1.2萬美元,接下來的一百多年,雖然有幾家企業被併購、下市、汰換成份股,但在複利效果下,投資資產仍會高達47億美元。

47億美元的金額很驚人,在台灣財富排行絕對榜上有名,然而但斌話鋒一轉,這百年時間會經歷什麼樣的「折磨」呢?1914年到1918年的第一次世界大戰,股市下跌後並一度關閉了5個月;1929到1933年美股跌了89%;還有二次大戰的珍珠港事件、朝鮮戰爭、石油危機….等等。

「這些利空你能夠忍受嗎?投資最難的就是『堅持』。」這就是但斌要告訴長期存股投資人的答案。

還有一個跟道瓊工業指數成份股類似的故事。一位美國人名叫Grace Groner在畢業後進入亞培(Abbott)工作,她在1935年花了180美元(約5400元台幣)買進3張、每張60元的公司股票,之後股票歷經分割、股利再投入。

2010年1月19日過世時,她捐給母校超過7百萬美金(約2.1億台幣)捐款。此時外界才發現,75年間這筆投資翻了快4萬倍,年複合報酬率15%,巧合的是,她也經歷了二次大戰、朝鮮戰爭、石油危機、金融海嘯….,最後都堅持下來了。

存股標的要能穩定配息

長江實業就是最佳範例

台股存股觀念是這幾年流行起來,不少投資人尚未歷經空頭的考驗,屆時能不能維持「初衷」,需要時間證明。然而,從Grace成功的經驗中,除了她挑到好股票、成本不高、長期持有外,還有最後一個重要因素,也就是第4個原則,複利不能中斷。

複利也就是利用股息再投入,不停去利滾利,因此投資標的最好能持續獲利、穩定配息,才能讓複利發揮最大效果。亞培成立於1888年,一百多年來公司大部份時間都在賺錢,讓Grace可以股利再投入,透過複利放大財富。而另一個有名的範例,就是2018年退休的香港首富李嘉誠。

如果投資人在1972年長江實業上市時,用3元港幣買進,並將歷年股息再投入,46年來報酬率高達5000倍,年化報酬率20%。李嘉誠曾經自豪表示,一生最大的驕傲,就是創業以來,從來沒有虧損紀錄,而「沒有虧損」這件事,讓股東不斷享有複利效果,尤其是李嘉誠本人,他存的股票就是長江實業!

回到文章第一段,存股4步驟看似簡單,但背後的投資哲學卻不簡單,需要具備4原則——挑對股票、成本要低、長期投資和複利不中斷;另外,兩大盲點——成功故事可以學習觀念,但不要誤以為可以複製相同經驗,以及了解倖存者偏差、提防存錯股票的風險。如此就能當個快樂的投資人!

回覆 金富貴:想靠存股致富?https://udn.c...

我看了這篇文章蠻有趣的,

感想是要存股就要先有足夠的資金,

(資金來自於第一筆以及後續補進的資金)

怕選到地雷股就選有成交量的ETF。

(選ETF就比較難出書,因為得到的獲利是平均數字)

假設每年平均得5%,

10年後是1.6289倍,

如果一開始是1000萬元,

十年後是1628.9萬元,賺628.9萬元;

如果一開始是100萬元,

十年後是162.89萬元,賺62.89萬元。另一個計算方式是有錢就投入(詳細內容太複雜就不細談),

還有大家在台股萬點以上最愛談存股,

因為萬點是台股相對的平均高點,

獲利不只是因為股利,還賺了價差。

至於資金要怎麼來?

如果不是幸運的精子,

那還是要努力工作去賺錢囉!